2022年1月1日から施行された電子帳簿保存法の改正により義務化となった電子取引データの保存は、2023年12月31日まで猶予期間が設けられています。猶予期間の終了が迫ってきている中、電子帳簿保存法や改正内容についてあまり理解できていない・電子取引データの保存法に向けた準備が進んでいないという企業もいらっしゃるのではないでしょうか。

今回は電子帳簿保存法や税制改正大綱の変更点・ポイントについてわかりやすく解説します。

まず、電子帳簿保存法とはどんな内容の法律なのか解説します。

国税関係帳簿や国税関係書類(決裁関係書類・取引関係書類)といった税金に関する帳簿・書類の保存方法は、原則「紙媒体での保存」が義務化されていますが、一定の要件を満たすことで電子データとして保存することができます。電子帳簿保存法とは、帳簿・書類の保存方法について「一定の要件を満たすことで電子データによる保存を認める法律」および「電子的にやりとりした取引情報の保存義務等を定めた法律」のことで、省略して『電帳法』と呼ばれることもあります。

電子帳簿保存法は、各産業の業務においてデジタル化・ペーパーレス化といったDX化が推進されている中で、事務や経理の税務・会計分野においても帳簿書類の電子化へのニーズが高まったことや納税者等の国税関係帳簿書類の保存に係る負担を軽減することを目的として創設されました。しかし、保存要件が厳しくなかなか普及が進まないことから保存要件に関する規制緩和を行い、2015年以降は帳簿書類の電子化を着手しやすくするために度々電子帳簿保存法の改正が行われています。

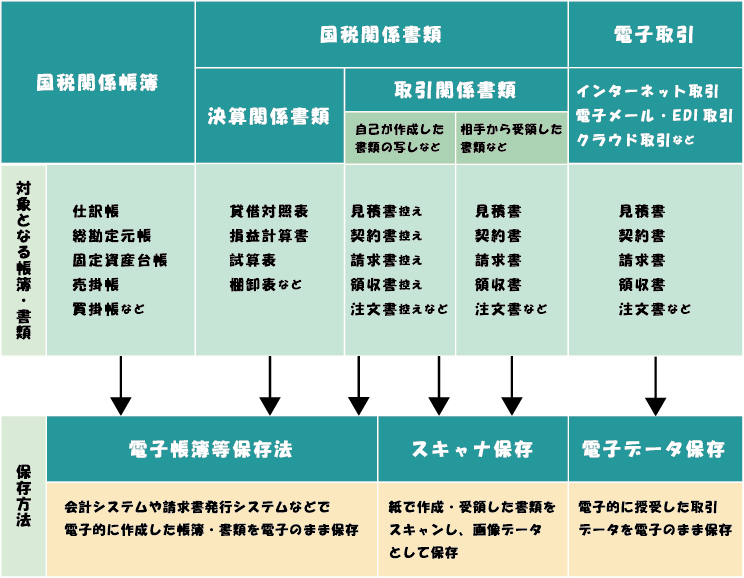

帳簿・書類の電子データによる保存要件は大きく分けて3つに区分されています。

会計ソフトなど電子的に作成した帳簿・書類を電子データのまま保存するときの取扱いについて定めたもの。(仕訳帳・総鑑定元帳・貸借対照表・損益計算書など)

紙の請求書や取引先から受け取った紙の書類等をスキャンして電子的に保存するときの取扱いについて定めたもの。

メールに添付されたPDFやWebサービス上で受け取ったデータなど、電子的な方法を使用した取引情報を保存するときの取り扱いに定めたもの。(請求書・注文書・領収書・見積書など)

次に、電子帳簿保存法の対象となる事業所と帳簿・書類について解説します。

企業規模や法人・個人事業主を問わず、法人税・所得税を納めているすべての事業主が電子帳簿保存法の対象になります。ただし、帳簿・書類をすべて紙媒体で保存し、電子データを取り扱っていない法人・個人事業主は対象外です。新たに義務化される電子取引に関する電子データの保存方法は2023年12月31日まで猶予期間が設けられているため、対象事業者はそれまでに準備を進める必要があります。

電子帳簿保存法の対象となる帳簿・書類は「国税関係帳簿」「国税関係書類」「電子取引」です。なお、「国政関係帳簿」と「国税関係書類」は紙媒体での保存も認められています。紙媒体で保存する際の保存期間は法人が基本7年(最長10年)、個人事業主が原則5年(最長7年)と定められています。

次に、2021年度改正(2022年1月1日施行)から続く電子帳簿保存法の改正された内容の中で特に大きいポイントについて4つご紹介します。

電子帳簿保存法やスキャナ保存する場合、事前に税務署長に届出を行う必要がありましたが改正によって事前認証制度が廃止されました。そのため、どのタイミングからでも電子帳簿保存やスキャナ保存を始めることができるようになりました。

これまでは電子取引を行ったデータの保存方法として印刷した紙での保存が認められていましたが、改正後は電子取引で送付もしくは受領したデータはすべて電子データで保存することが義務化されました。

不正や悪用を防ぐためにさまざまな罰則が強化されました。電子帳簿保存法の定めに違反した場合、罰則を科せられる可能性が高いです。

青色申告承認の取り消し

違反した場合、青色申告の承認が取り消される可能性があります。万が一、青色の申告承認が取り消されると「赤字を翌年以降に繰り越せない」「赤字の繰り戻し還付ができない」「最大65万円の特別控除が受けられない」などのデメリットが生じます。

推計課税・追徴課税

国税関係帳簿書類に不備や誤記が多い場合、税務署の判断によって「推計課税」が行われる可能性があります。推計課税は、所得税・法人税の計算をする際に必要な資料が十分でない場合に税務署が所得税・法人税の税額を推定して課税する制度で、本来よりも多くの税金を支払う可能性があります。また、確定申告時に本来よりも税金を過少申告してしまった場合や電子データを改ざん・隠ぺいした場合「追徴課税」が課されます。税金の過少申告が発生した場合は追加で納める税金の5%または10%の過少申告加算税を支払わなければなりません。さらに電子データの改ざん・隠ぺいが発覚した場合は35%または40%の重加算税に10%課税されます。

会社法による過料

帳簿や書類が電子帳簿保存法に則って保管されていない場合、「会社法」にも違反していることになります。会社法では、国税関係帳簿書類を適切に保管しなかった場合、100万円以下の過料が科せられる可能性があります。

これまで電子取引の電子データ保存は一定の条件で検索できるようにしておく必要がありましたが、その条件が緩和されました。また、スキャンした領収書や請求書のタイムスタンプ付与期限の延長や一定の要件を満たすことで付与自体が不要になりました。

次に、2022年12月16日に発表された2023年(令和5年度)税制改正の大綱(税制改正大綱)の中で示された変更点について解説します。税制改正大綱は翌年度以降の基本方針をまとめたもので、毎年12月に発表されています。

優良な電子帳簿の範囲が見直され、本来の納税額に申告漏れがあった場合に課される過少申告加算税が原則10%~15%から5%に軽減される、過少申告加算税の軽減措置が認められるようになりました。また、個人事業主が「優良な電子帳簿」に該当する保存方法を行っている場合、所得税の青色申告特別控除額を多く受けることができる、青色申告特別控除額の優遇措置が認められるようになりました。

国税関係書類のスキャナ保存に関する制度が見直され、帳簿・書類をスキャナで読み取った際の解像度や階調、大きさに関する情報の保存要件と記録事項の入力者等に関する情報が廃止されました。また、帳簿との相違関連性を確認するための書類は契約書・領収書等の重要書類に限定されました。

年間課税売上高が5,000万円以下の事業者、もしくは年間課税売上高が5,000万円超であっても取引年月日・その他の日付及び取引先ごとに整理された電磁的記録の出力書類の提示や提出が可能な事業所であれば電子取引における検索要件が不要になりました。また、スキャナ保存と同様に記録事項の入力者に関する情報の保存が不要になりました。さらに、保存要件に従った保存ができない事業者が税務署長に「相当な理由がある」と認められ、電子データのダウンロードや出力に対応できる場合、検査性確保などの保存要件が不要になりました。

次に、電子帳簿保存法を行うことで生じるメリットとデメリットについてご紹介します。

メリット

帳簿書類を紙媒体で保管している場合、多くの書類の中から必要書類を探し出す際に非常に手間と時間がかかりますが、電子データとして保管しておくことで検索機能を使って必要書類を簡単に探し出すことができます。また、印刷や押印、業務システムへの入力など手作業で行う業務が多い・承認者不在時は書類の回覧ができず、承認待ちにより業務が停滞するなどの課題を解決し、経理業務を効率化することができます。さらに、帳簿書類をクラウド上に保管しておくことでネットワークを通じて社内外・時間を問わず必要書類にアクセスできる、RPAなどのツールを導入し連携することで入力作業を自動化することができるなど、さまざまなメリットがあります。

帳簿書類を紙媒体で保管している場合、ファイルやキャビネット、保管するためのスペースが必要です。紙媒体での保管が認められている帳簿書類(国政関係帳簿と国政関係書類)は基本7年(最長10年)保管する必要があるため、長年の間、膨大な数の書類をオフィスで保管しなければいけません。帳簿書類を電子データとして保管することで紙媒体での保管が不要になるためオフィスのスペースを削減することができます。

帳簿書類を紙媒体で保管している場合、用紙代・印刷代・インク代など印刷自体にかかるコストやファイル・バインダー・キャビネットなど保管するためにかかるコストが発生します。帳簿書類を電子データとして保管することで印刷や保管にかかるコストを大幅に削減することができます。

帳簿書類を紙媒体で保管している場合、書類を持ち出した後の置き忘れや戻し忘れ/第三者による盗難/移転や保管場所のレイアウト変更時による紛失といったセキュリティ面における懸念や自然災害による被害など、あらゆるリスクが想定されます。

電子データを保管することでこれらのリスクを回避できるだけでなく、電子データ化した帳簿書類へのアクセス制限をユーザーアカウント毎に設定することで第三者にデータを窃取される危険性を防ぐことができます。

デメリット

電子帳簿保存法の要件に則り帳簿書類を電子データとして保存するためには、電子帳簿保存法に対応したソフトウェアやクラウドサービスといったシステムを導入し運用する必要があります。システム運用には導入時に発生する初期費用だけでなく、継続的に運用するためのランニングコスト(月額や年額など定期的に支払うコスト)も発生します。そのため自社の働き方に適したシステムを比較検討し、その中でコストパフォーマンスの高いシステムを導入することをおすすめします。

帳簿書類を電子データで保管する際に規定されている項目を含めたファイル名を付ける必要があります。保管されたデータは検索機能を使って表示されるように「取引年月日」「取引金額」「取引先名」の3つを含めた規則的なファイル名に変更して保管しなければいけません。ファイル名の変更作業を手入力で行うと手間がかかる・入力ミスが発生する可能性があるため、帳簿書類の内容を読み取り自動で必要項目を含めたファイル名に変更するツールなどを活用することもおすすめです。

電子帳簿保存法の規定に則ったデータ管理を行うためには、上記に記載した要件以外にもさまざまな規定要件を満たす必要があります。また、導入するシステムのスキルをつけることや運用に伴うルールを設定し、セキュリティ面を強化することも重要です。そのため、操作方法の指導・電子帳簿保存法に関する基本的な知識・セキュリティリテラシーの向上など、さまざまな社員教育を行う必要があります。

電子データを保管しているクラウドサービスの提供元でシステム障害が発生した場合、復旧作業が完了するまでの間、書類へのアクセスや処理対応ができなくなるといったリスクや最悪の場合、障害によってデータが失われる可能性もあります。そのため、障害発生時も迅速に復旧対応を行っている・サポート体制が充実している・信頼度の高い提供元のサービスを選定しましょう。

次に、電子取引の電子データ保存が義務化する2024年1月1日に向けた準備の進め方について紹介します。

まず、現在行っているすべての取引が電子取引に該当するかの確認、請求書・領収書・注文書・見積書・立替経費・交通費のICカードによる支払いデータなど、社内の電子取引や帳簿・書類をすべて確認した上で、保管方法を検討しましょう。

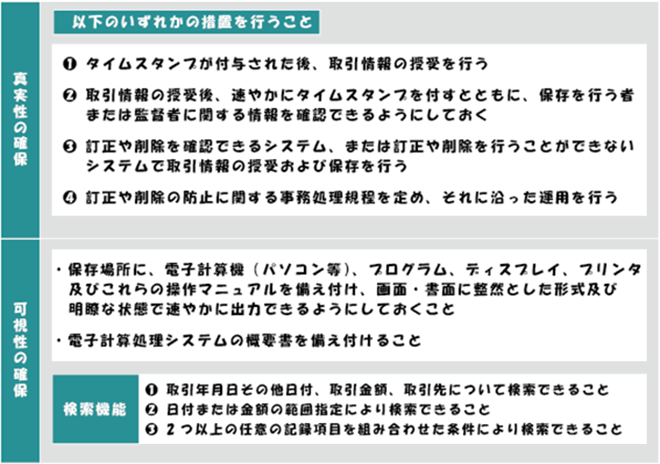

電子データの保存方法は記録が改ざんされていないことを確認できる「真実性の確保」と、誰もが視認・確認できる「可視性の確保」の要件に準拠する必要があります。

電子化することで社内の業務フローにあらゆる変更点が生じるため、電子帳簿保存法に関連する業務フローの見直しを行いましょう。立替経費や交通費のICカードによる支払いデータも保存が必要な電子取引に該当するため、経理部だけでなく営業部を含む社内全体への周知も忘れず対応しましょう。

会計システムや文書保管システムなど、電子帳簿保存システムの導入を検討しましょう。電子帳簿保存法の要件は必ずしもシステムを導入しなくても満たすことはできます。しかし、要件を満たすための業務負担や管理、2023年10月から開始するインボイス制度により請求書の保存数がさらに増加することから大きな手間がかかることが想定されます。そのため、会計や経理業務の負担が大きい中小企業には特にシステムの活用をおすすめします。また、システムを導入することで書類を含めたすべてのデータを電子データ保存に統一することができるため、どこに・何を保存しているのかすぐに把握することができるメリットもあります。

以上、電子帳簿保存法や税制改正大綱の変更点・ポイントについて解説しました。

― 電子帳簿保存法とは

― 電子帳簿保存法の対象事業者 / 対象帳簿・書類

― 電子帳簿保存法の改正ポイント

― 2023年(令和5年度)税制改正大綱の変更点

― 電子帳簿保存法によるメリット・デメリット

― 電子帳簿保存法の改正に向けた準備

今回、電子帳簿保存法や改正内容についてご紹介しましたが、電子帳簿保存システムを導入せずに電子帳簿保存法に則って保管するのは大きな業務負担があり、煩雑になりやすいです。中小企業が手間なく確実に電子帳簿保存法に対応するために電子帳簿保存システムの導入はおすすめです。同時にすべての帳簿・書類の保管方法を電子データに変更することは難しいかもしれませんが、処理件数が多く業務負担が大きい書類などを優先して段階的に取り組むなど、企業の働き方や予算に合ったシステムを導入する方法もあります。

義務化される電子取引のデータ保存といった電子帳簿保存法は法人・個人事業主問わず対象ですので2023年12月31日までに着実に準備を進めましょう。

電子帳簿保存法や電子帳簿保存システムについてご不明点や導入についての相談事などありましたら、お気軽にソニックスにお問い合わせください。